鎌倉投信が運用する投資先の選定方法が特殊な『結い2101』の特徴や実績を評判を交えて徹底評価! (original) (raw)

- HOME >

- 日本の投資信託(含むETF)分析 >

2022年5月16日 2024年4月12日

日本には「さわかみ投信」を最初として評判の「ひふみ投信」を含めて様々な独立系の投資信託が存在しています。

- 【セゾン投信】安定運用が評判のセゾンバンガードグローバルバランスファンドを徹底評価!今後の見通しについても考察する。

- 【ブログ更新】評判の「セゾン資産形成の達人ファンド」を実績を中心に徹底評価!世界の株価指数と比較を通して分析する。

- 運用成績がひどいと評判の「みのりの投信」を徹底評価!今後の見通しは引き続き暗いのか?

上記二つは有名ではありますが、他にも様々な独立系の投資信託が存在しています。

本日は独立系の投資信託である鎌倉投信が運営する「結い2101」について以下の点を中心にお伝えしていきたいと思います。

- 特徴とポートフォリオの特徴

- 運用成績

- 評判と口コミ

- 投資妙味があるのか否か

Contents

鎌倉投信の「結い2101」の特徴

ではまず鎌倉投信が運営する「結い2101」の特徴についてお伝えしていきます。

鎌倉投信はどのような独立系の投資信託?

まずは運営母体である鎌倉投信についてお伝えしていきます。

鎌倉投信は名前の通り鎌倉に本拠地を置いています。鎌倉は源頼朝が武家社会を作った場所で革新的な気質を持つ地として、そのような投信を畝いしたいという心意気を持って設立されています。

鎌倉投信はリーマンショックが発生した2008年に設立されており、築80年の古民家を再生した社屋になっています。

結い2101に込めた想いとは?

結い2101は鎌倉投信が運営するファンドの名前です。「結い2101」に関して社長の鎌田氏がインタビューで以下の通り答えています。

「投資信託の多くは目先の利益が目的ですが、結い2101は世の中にある『いい会社』を探し出し、いい会社であり続ける限り長く投資し、その成長とともに資産を増やしていくことを目指します」

「日本は多くの社会課題を抱えています。いい会社とは、モノやサービスを増やして価格競争をするのではなく、本業を通じて課題を解き、社会に価値を提供していく会社だと考えています」

「『結い』の意味はみんなで力を合わせていくこと、『2101』は22世紀につながる価値をつくる思いを表します。投資でお金を増やす過程で『つながり』の多い社会をつくる。直販にしたのも顔が見えて信頼できるつながりをつくるためです」

上記ご覧いただければ分かると思いますが、定性的な側面にしか触れていません。投資家の利益を優先するというよりは社会貢献的な側面が強い会社に投資をしていると言えます。

リターンが伴っていればよいのですが、正直運用方針としては筆者としては疑問符です。

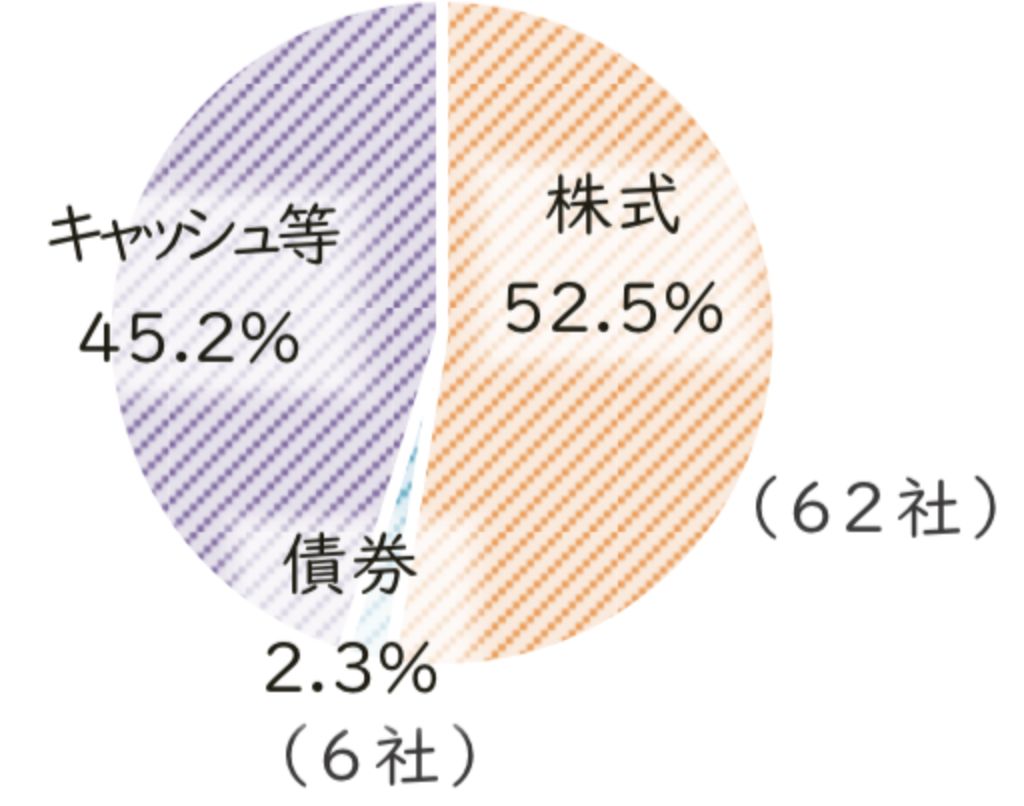

「結い2101」は現金比率が非常に高い傾向にある

「結い2101」は非常に高い現金比率を誇っています。

最新の2020年12末時点での現金比率は40%以上という水準になっています。つまり半分近くの資産を運用せずに手元においているということです。

| 比率 | |

|---|---|

| 株式 | 52.5% |

| 債券 | 2.3% |

| 現金 | 45.2% |

現在、たまたま現金比率が高いわけではありません。以前からずっと現金比率は高く推移しています。

ファンドとして場合によっては現金比率を高めるのは暴落に備えて必要なことですが、一貫して高い現金比率は機会損失を招いていることになります。

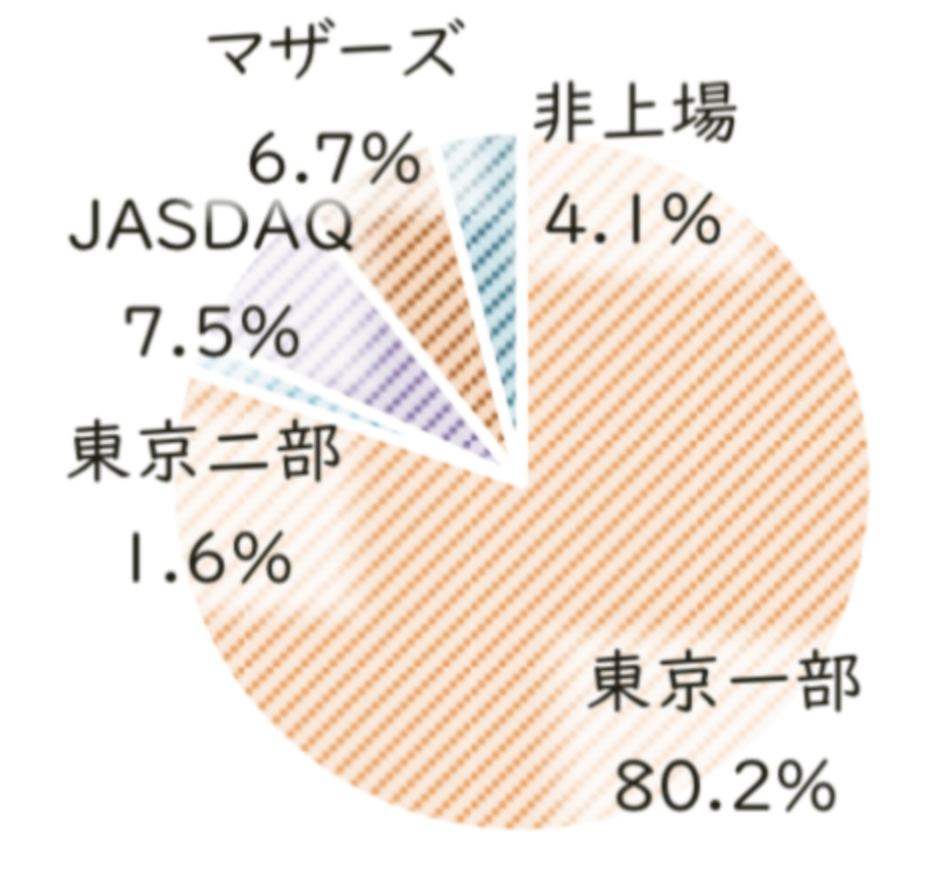

投資銘柄は東証一部の小型株で構成

「結い2101」の構成銘柄の80%は東証一部で構成されています。

また、構成銘柄は時価総額1000奥円未満の小型株中心で占められています。時価総額5000億円以上の大型株は10%を少し超えた水準に留まっています。

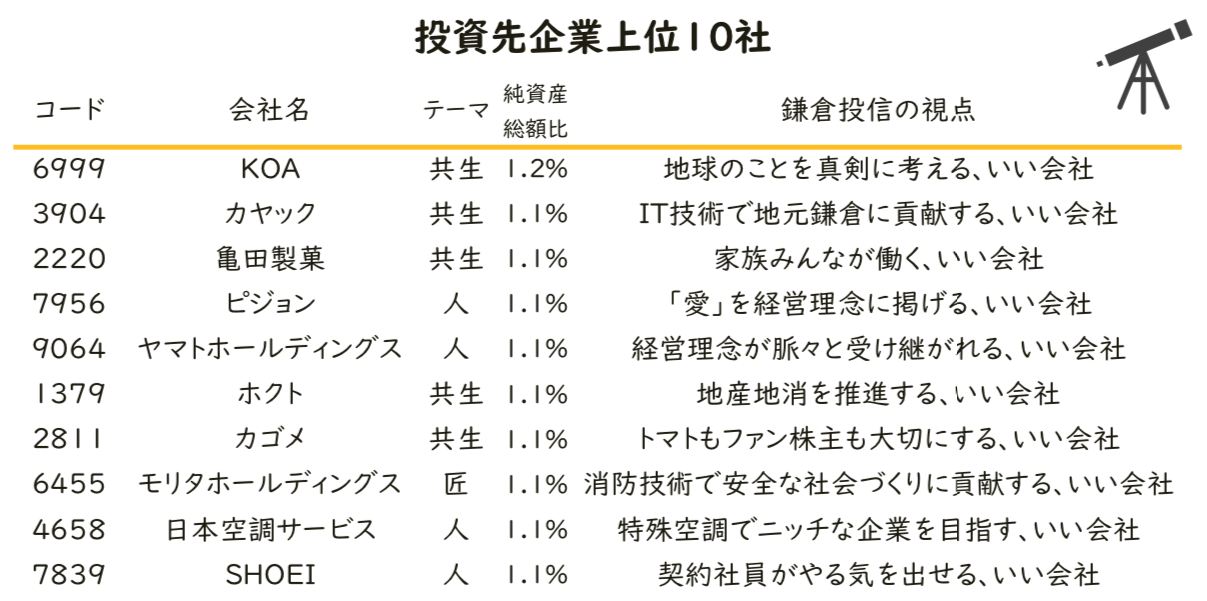

投資銘柄の構成比率は均等にしている

「結い2101」の構成銘柄は60社程度となっていますが、構成比率は均等となっています。

つまり、偏った銘柄にポートフォリオの多くを割いているわけではないということです。

そのため、以下の通り構成銘柄は基本的には全純資産の1%を目安として組み入れられています。

手数料水準は比較的低い水準

購入手数料は発生していませんが、信託報酬は1.1%となっています。

手数料レベルとしては「ひふみ投信」や「さわかみファンド」と同様の水準となっています。アクティブ型投信の中では、比較的低い水準といえます。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

「結い2101」の運用実績を徹底評価

では肝心の「結い2101」の運用実績について紐解いていきたいと思います。

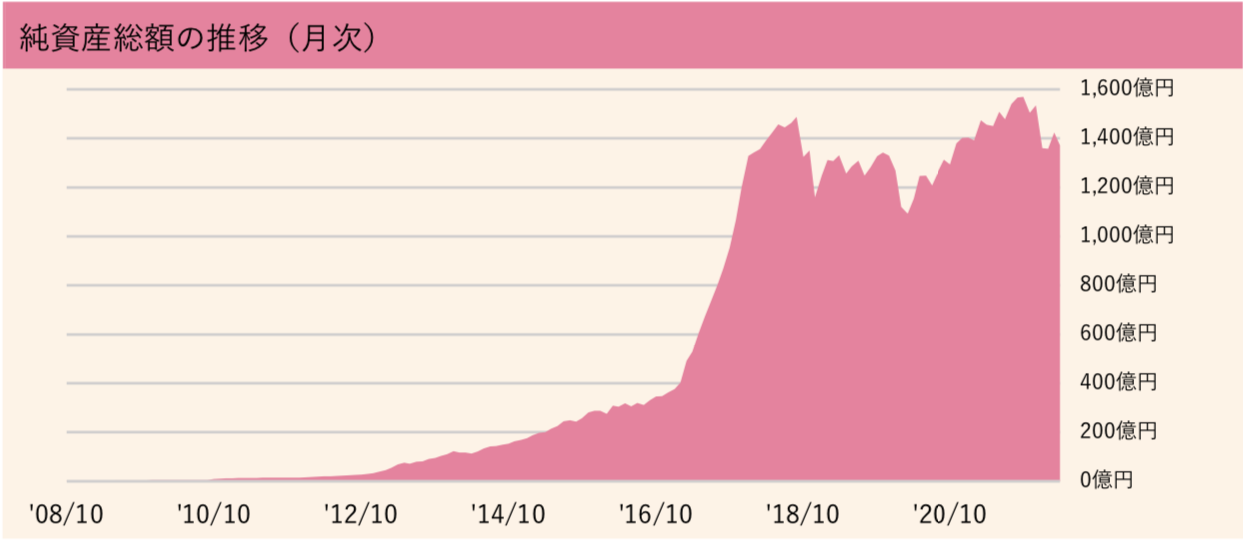

運用開始以来の基準価格の推移

以下は「結い2101」が設定された2010年3月9日以来の基準価格の推移です。

| 設定来 | +101.8% |

|---|---|

| 年率リターン過去10年平均 | 6.2% |

| 年率リスク過去10年平均 | 9.8% |

| シャープレシオ過去10年平均 | 0.63 |

リターンはこの10年間の相場を考えると低いですが、株式投資比率が50%程度なので価格のブレ幅であるリスクは低くなっています。(当然と言えば当然ですが)

→ 投資におけるリスクとは?統計学的に標準偏差を図解で理解してシャープレシオの高い投資を実践しよう!

「ひふみ投信」等の他の独立系投資信託の成績と比較

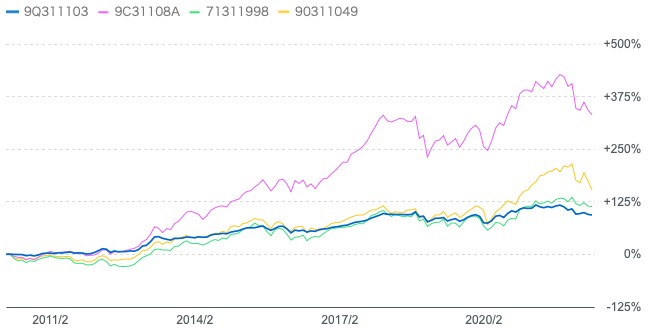

以下は「結い2101」と以下の独立系投信のリターンの比較です。

青:結い2101

赤:ひふみ投信

緑:さわかみファンド

黄:ありがとうファンド

ひふみ投信がぶっちぎりの成績を残していますが、他のファンドは同様の成績に沈んでいますね。その中でも「結い2101」は半分しか投資をしていないので、一番低い成績となっています。

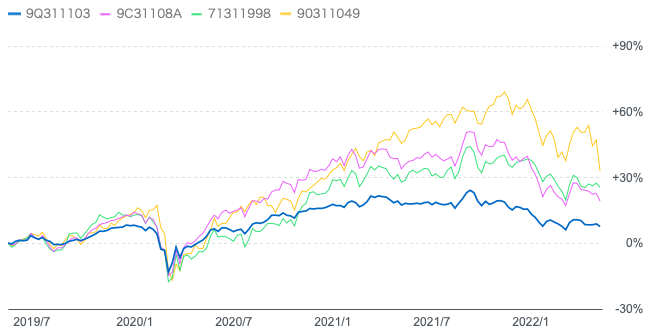

上記の結果を以って「ひふみ投信」が魅力的であると判断するのは早計です。過去3年で比較すると以下の通りとなります。

青:結い2101

赤:ひふみ投信

緑:さわかみファンド

黄:ありがとうファンド

殆どどの投信も同様の値動き、同様のリターンとなっています。

ひふみ投信は2017年にカンブリア宮殿で特集されてから純資産額が急騰しました。

結果として、ファンドマネージャーの藤野英人氏が得意とする超小型成長株ファンド投資ができなくなりました。

現在では大型株中心のポートフォリオとなっており残念ながら成績は日経平均に対しても劣後する成績となってしまっています。

「結い2101」の口コミと評判

では「結い2101」の口コミと評判について見ていきましょうリアルな口コミをTwitterで見ていきたいと思います。

まずは良い口コミです。

結い2101がいつの間にかかなり含み益になってる 株式投資の最後の終着点は''いい会社''なのかもしれない。

この10年間は非常に市場環境がよかったので、当然の結果といえば当然の結果です。重要なのは他との比較です。

残念ながら先ほど比較したとおり日経平均や他のファンドに対しても低いリターンになっています。また、やはり高い現金比率に対して疑問視する声も聞かれました。

鎌倉投信が運用する「結い2101」 2020年7月末の現金比率は45.9% どう思う?

現金比率が50%であったら、その50%分は正直返金してほしいですよね。運用しないで放置している資金は死に金となってしまっています。

暴落耐性は確かに高いかもしれませんが、正直もったいないです。また、現金比率がここまで高くなくても暴落耐性は「結い2101」以上で高いリターンを叩き出しているファンドも存在しています。

以下、筆者が投資しているファンドはリスク低く高いリターンをだしていますので参考にしていただければと思います。

まとめ

鎌倉投信が運用している「結い2101」について分析した結果は以下となります。

- 良い会社に投資をするというざっくりとした投資方針

- 一貫して現金比率は50%近くとなっており機会損失が生じている

- 小型株中心の運用となっている

- 銘柄毎の構成比率は殆ど均等となっている

- リターンは日経平均や他の投信に大幅アンダーパフォーム

長期的な観点にたって資産を形成することに適しているファンドについては以下でランキング形式でお伝えしていますので参考にしていただければと思います。

締め括り

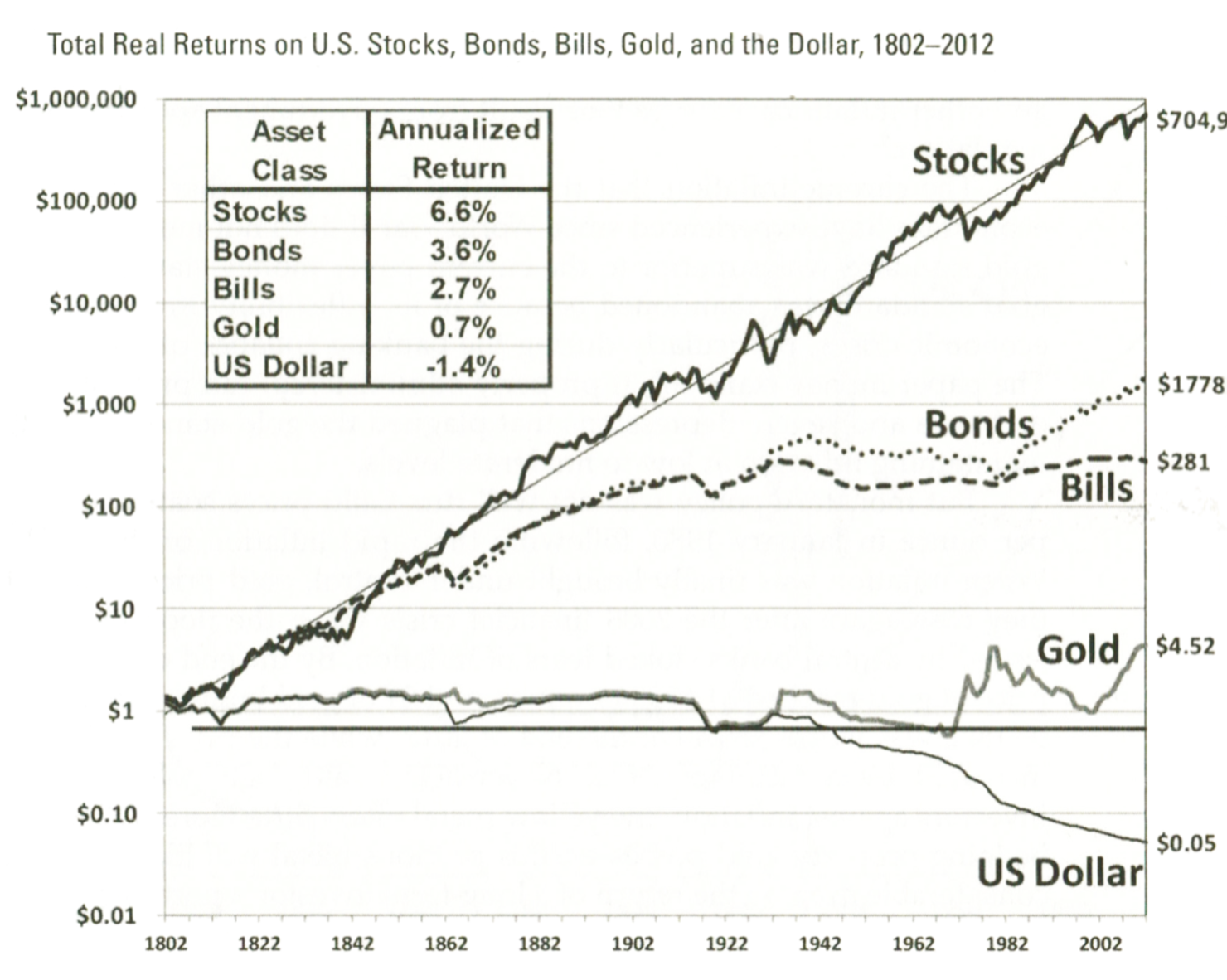

資産運用で資産を増やす方法は様々あります。効率を求めるのであれば、株式投資が最良の選択肢であることは疑いようのない事実です。

過去の歴史を見ると、それは火を見るより明らかです。「市場が伸びるところ」が最も効率よいです。苦労なく成果を挙げられます。

しかし、株式投資も医者になるくらい勉強をしなければ勝てません。であれば、我々は早々にリスクの高い個別株投資という選択肢は捨てるべきです。

そして、投資のプロが運用する「ファンド」(投資信託、ETF、ヘッジファンド)を選ぶべきなのです。

ここでファンド選びが最も大切です。長年、筆者も資産運用を実施してきました。

結局は絶対にマイナスになる年を作らない、小さい利回りでも良いのでしっかりプラスを出す、それを長年続けるファンド。このようなファンドを活用することがベストプラクティスであり、正しい資産運用です。資産が強烈に伸びていきます。

上記の条件を主眼に置きながら、筆者のポートフォリオを構成するファンドを中心にランキング記事を作成してみましたので参考にしてみてください。