Процентный своп | это... Что такое Процентный своп? (original) (raw)

Процентный своп (англ. en:interest rate swap, IRS) — производный финансовый инструмент в форме соглашения между двумя сторонами об обмене процентными платежами на определенную, заранее оговоренную условную сумму. Фактически, это соглашение о том, что в определенную дату одна сторона заплатит второй стороне фиксированный процент на определенную сумму и получит платеж на сумму процента по плавающей ставке (например по ставке LIBOR) от второй стороны. На практике такие платежи неттингуются и одна из сторон выплачивает разницу указанных выше платежей.

Соглашение о будущей процентной ставке FRA (Forward Rate Agreement) — стандартизованный процентный своп.

Содержание

Процентные свопы обычно используют при хеджировании (страховании) операций с активами и пассивами для взаимного перевода фиксированных в плавающие ставки и наоборот. Процентные свопы являются очень популярными и высоко ликвидными инструментами. Это позволяет их использовать для спекулятивных операций.

Структура

В сделке IRS каждый контрагент обязуется платить фиксированную или плавающую ставку, выраженную в той или иной валюте, в пользу другого контрагента. Фиксированная или плавающая ставка умножается на условную основную сумму (скажем, 1 млн долл. США). Обмен этой условной суммой между контрагентами, как правило, не осуществляется, она используется только для расчета размеров процентных денежных потоков, подлежащих обмену.

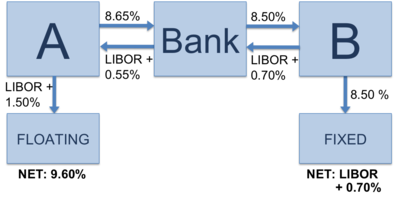

Сторона A в настоящее время платит плавающую ставку, но хочет платить фиксированную. B в настоящее время платит фиксированную ставку, но хочет платить плавающую.

По заключению сделки IRS, чистый результат таков, что стороны могут «_обменять_» свои текущие процентные обязательства на желаемые процентные обязательства.

Наиболее общепринятым IRS является сделка, в которой один контрагент (контрагент A) выплачивает фиксированную ставку (ставку своп-сделки) в пользу контрагента B, получая взамен плавающую ставку (обычно привязанную к базисной ставке, например, LIBOR или MOSPRIME).

- A платит фиксированную ставку в пользу B (А получает плавающую ставку)

- B выплачивает плавающую ставку в пользу A (B получает фиксированную ставку).

Рассмотрим сделку IRS, по которой сторона А, имеющая кредит (перед третьей стороной) по плавающей ставке LIBOR+150 (=+1,50 %), обязуется выплачивать в пользу стороны B фиксированные периодические процентные платежи по ставке 8,65 % (ставка свопа) в обмен на периодические процентные выплаты по ставке LIBOR+70 базисных пунктов («_бп_», =+0,70 %). То есть А имеет «сумму», с которой получает фиксированный доход по ставке свопа, но хотела бы иметь доход по плавающей ставке, то есть такой же, как и обязательства по кредиту: LIBOR+. Она обращается к В с целью заключения процентного свопа — сделки, по которой А станет получать доход с «суммы» по ставке LIBOR+ вместо фиксированной ставки (ставка свопа), а В станет получать со своей суммы доход по фиксированной ставке взамен плавающей LIBOR+. Выгода для А заключается в том, что своп исключает расхождение между доходом от «суммы» и расходом на кредит — теперь они оба привязаны к ставке LIBOR.

Стоит обратить внимание на то, что:

- обмена основной суммы между сторонами не происходит и что

- процентные ставки применяются к «условной» (то есть воображаемой) основной сумме.

- процентные платежи не выплачиваются в полной сумме, а производится их взаимозачет между сторонами, после чего выплачивается сальдо взаимозачета.

, net.

, net.

Фиксированная ставка (8,65 % в данном примере) называется ставкой свопа.

Рисунок: А получает фиксированный доход 8,65 %, а платит LIBOR+1.50 %. А хочет оба потока привести к виду LIBOR+. А заключает своп с В — «перенаправляет ему доход 8,65 %» (в реальности не весь, а только сальдо «неттинг» — разницу между 8,65 % и LIBOR+0,70 %) и «получает доход LIBOR+0.70 %». Так как доход с актива на рисунке не отображен в явном виде, это может вводить в заблуждение.

В момент заключения сделки, pricing свопа таков, что своп имет нулевую текущую чистую стоимость ( ). Если одна из сторон желает платить 50 бп сверх ставки свопа, вторая сторона должна выплатить около 50 бп над LIBOR, чтобы компенсировать это.

). Если одна из сторон желает платить 50 бп сверх ставки свопа, вторая сторона должна выплатить около 50 бп над LIBOR, чтобы компенсировать это.

Типы

Обычно стороны не заключают сделки своп напрямую друг с другом, а заключают отдельные свопы, используя посредника — банк, который в качестве платы за услуги взимает спред по процентным платежам (в данном примере он равен 0,30 %).

Являясь внебиржевым инструментом, сделки IRS могут заключаться на различных условиях для удовлетворения специфических потребностей сторон сделки.

Наиболее распространенными являются сделки обмена:

Стороны сделки могут быть в одной валюте или в двух разных валютах. (Сделки  в одной валюте, как правило, невозможны, поскольку весь поток может быть предсказан с самого начала сделки и для сторон нет смысла заключать контракт IRS, так как они могут сразу произвести взаиморасчет по известным будущим процентным платежам).

в одной валюте, как правило, невозможны, поскольку весь поток может быть предсказан с самого начала сделки и для сторон нет смысла заключать контракт IRS, так как они могут сразу произвести взаиморасчет по известным будущим процентным платежам).

Fixed-For-Floating, одна валюта

Сторона В

- платит (получает) фиксированную ставку в валюте А и

- получает (платит) плавающую ставку в валюте А, индексированную по кривой X на условную сумму N на срок Т лет.

(в реальности производится перевод от А к В (или наоборот — зависит от того, чей платеж больше) на величину сальдо (неттинга) — разницы «платежей»)

Например, вы платите фиксированную ставку 5,32 % ежемесячно в обмен на Libor USD 1M также ежемесячно на условную сумму 1 млн долл. США в течение 3 лет.

Сторона, которая платит фиксированную ставку в обмен на плавающую имеет длинную IRS позицию. Процентные свопы, фактически, являются простым обменом одного набора процентных платежей на другой.

Свопы  в одной валюте используются для обмена

в одной валюте используются для обмена

- активов / пассивов с фиксированной ставкой на

- активы / пассивы с плавающей ставкой и наоборот.

Например, если компания имеет

- кредит с фиксированной ставкой 5,3 % на 10 миллионов USD с ежемесячной выплатой процентов и

- инвестицию в размере 10 миллионов USD с доходностью 1М USD Libor + 25 бп с ежемесячными фиксингом и выплатами

она может заключить контракт  IRS

IRS

По нему она будет:

- платить плавающую ставку USD 1M Libor+25 бп

- получать фиксированную ставку 5,5 %,

зафиксировав, тем самым, доход в размере 20 бп.

Fixed-For-Floating, 2 валюты

Сторона P

- платит (получает) фиксированную ставку в валюте А и

- получает (платит) плавающую ставку в валюте B, индексированную по кривой X на условную сумму N на срок Т лет.

Например, вы платите фиксированную ставку 5,32 % ежеквартально на условную сумму  в обмен на

в обмен на  также ежеквартально на условную сумму 1.2 млрд йен в течение 3 лет.

также ежеквартально на условную сумму 1.2 млрд йен в течение 3 лет.

По беспоставочному свопу долларовый эквивалент процентных платежей по йене будет уплачен / получен в соответствии с курсом USD/JPY, действующим в дату фиксинга для даты валютирования процентного платежа. Обмена суммами основного долга не производится. Платежи возникают только при:

- наступления даты фиксинга и

- наступления даты начала свопа (в случае, если дата начала свопа начинается отдаленном будущем относительно даты заключения сделки).

Свопы  в 2 валютах используются для обмена

в 2 валютах используются для обмена

- активов / пассивов с фиксированной ставкой в одной валюте на

- активы / пассивы с плавающей ставкой в другой валюте и наоборот.

Например, если компания

- имеет

- кредит с фиксированной ставкой 5,3 % на 10 миллионов USD с ежемесячной выплатой процентов и

- инвестицию в размере 1.2 млрд. JPY с доходностью 1М JPY Libor + 50 бп с ежемесячными фиксингом и выплатами и

- хочет зафиксировать доход в долларах США, ожидая, что

- ставка JPY 1M Libor упадет или

- USDJPY вырастет (стоимость йены упадет относительно доллара)

она может заключить контракт  IRS в двух валютах, по которому она будет:

IRS в двух валютах, по которому она будет:

- платить плавающую ставку JPY 1M Libor+50 бп

- получать фиксированную ставку USD 5,6 %,

зафиксировав, тем самым, доход в размере 30 бп по процентной ставки и валютной позиции.

Floating-For-Floating, одна валюта

Сторона P

- платит (получает) плавающую ставку в валюте A, индексированную по кривой X

- получает (платит) плавающую ставку в валюте A, индексированную по кривой Y на условную сумму N на срок Т лет.

Например, вы платите плавающую ставку  ежемесячно в обмен на

ежемесячно в обмен на  также ежемесячно на условную сумму 1 млрд йен в течение 3 лет.

также ежемесячно на условную сумму 1 млрд йен в течение 3 лет.

свопы используют для хеджирования или спекуляции против расширения или сужения спреда между двумя индексами.

свопы используют для хеджирования или спекуляции против расширения или сужения спреда между двумя индексами.

Например, если компания

- имеет

Если компания

- считает, что

- хочет исключить этот риск

она может заключить контракт  IRS в одной валюте, по которому она будет, например:

IRS в одной валюте, по которому она будет, например:

- платить плавающую ставку JPY TIBOR + 30 bps

- получать плавающую ставку JPY LIBOR + 35 bps,

зафиксировав, тем самым, доход в размере 35 бп по процентной ставки вместо текущего спреда в 40 бп и риска индекса. Природа разницы в 5 бп лежит в стоимости свопа, которая состоит из- рыночных ожиданий изменения спреда между индексами и

- bid/offer спреда, являющегося комиссией своп дилера

свопы используются также и при использовании одного и того же индекса, но

свопы используются также и при использовании одного и того же индекса, но

- с разными датами процентных платежей или

- с использованием разных конвенций определения бизнес дней.

Данные свопы практически не используются спекулянтами, но имеют важное значения для управления активами и пассивами. Примером может служить своп 3M LIBOR,

- уплачиваемый prior non-business day convention, ежеквартально по правилу JAJO (то есть, Январь, Апрель, Июль, Октябрь) 30-го числа, против

- FMAN (то есть, Февраль, Май, Август, Ноябрь) 28 modified following.

Floating-For-Floating, 2 валюты

Сторона P

- платит (получает) плавающую ставку в валюте A, индексированную по кривой X

- получает (платит) плавающую ставку в валюте B, индексированную по кривой Y на условную сумму N по первоначальному FX курсу на срок Т лет.

Например, вы платите плавающую ставку  ежеквартально на сумму USD 10 млн в обмен на

ежеквартально на сумму USD 10 млн в обмен на  также ежемесячно на условную сумму 1.2 млрд йен (по первоначальному FX курсу USD/JPY 120) в течение 4 лет.

также ежемесячно на условную сумму 1.2 млрд йен (по первоначальному FX курсу USD/JPY 120) в течение 4 лет.

Для понимания данного типа свопа рассмотрим американскую компанию, осуществляющую свои операции в Японии. Для финансирования своего развития в Японии компании требуется 10 млрд йен. Простейшим решением для компании будет выпуск облигаций в Японии. Так как компания может быть новичком на японском рынке и не иметь требуемой репутации среди японских инвесторов выпуск облигаций может быть дорогим вариантом. В добавок ко всему сказанному компания может не иметь

- надлежащей программы страхования облигационных выпусков в Японии и

- осуществлять развитых казначейских функций на территории Японии

Для решения указанных проблем компания может выпустить облигации на территории США и конвертировать доллары в иены. Хотя данные действия решают первые проблемы они создают новые риски для компании:

- FX риск. Если курс USDJPY вырастет к дате погашения облигаций, то когда компания конвертирует иены в доллары для выплаты долга по облигациям она получит меньше долларов и, соответственно, понесет курсовые убытки

- Процентный риск по USD и JPY. Если ставки по иенам снизятся, то доходность по вложениям компании в Японии может упасть — это и порождает процентный риск.

Валютный риск может быть исключен с помощью хеджирования с использованием форвард FX контрактов, но это порождает новый риск — процентная ставка примененная для определения форвард FX курса фиксированная, в то время как доходность инвестиций в Японии имеет плавающую структуру.

Хотя существует еще несколько опций для хеджирования валютного и процентного рисков, самым простым и наиболее эффективным способом является заключение  свопа в двух валютах. В этом случае компания получает средства путем выпуска долларовых облигаций и свопует их в доллары США.

свопа в двух валютах. В этом случае компания получает средства путем выпуска долларовых облигаций и свопует их в доллары США.

В результате она

- получает плавающую ставку в USD, соответствующую ее расходам по обслуживанию выпущенных ей облигаций и

- платит плавающую ставку по JPY, соответствующую ее доходам по вложениям в иенах.

Fixed-For-Fixed, 2 валюты

Сторона P

- платит (получает) фиксированную ставку в валюте A,

- получает (платит) фиксированную ставку в валюте B на срок Т лет.

Например, вы платите JPY 1,6 % на условную сумму 1.2 млрд иен в обмен на USD 5,36 % на эквивалентную условную сумму 10 млн долларов по первоначальному FX курсу 120 USDJPY.

Другие вариации

Возможны иные варианты, хотя они менее распространены. В основном они предназначены для совершенного хеджирования облигации, обеспечивая полное соответствие процентных платежей — по облигации и свопу. Данные варианты могут порождать свопы, в которых основная сумма выплачивается одним или несколькими платежами в отличие от обычных свопов, в которых происходит простой обмен процентными потоками — например, для хеджирования операций coupon strip.

Применение

Хеджирование

Спекуляции

Ценообразование

еще информация Rational pricing

Стоимость фиксированной ноги определяется как текущая стоимость фиксированных процентных платажей, известных в момент заключения сделки или в любой момент её существования.

где

— ставка свопа

— ставка свопа

— количество периодов фиксированных процентных платежей,

— количество периодов фиксированных процентных платежей,

— номинальная сумма сделки,

— номинальная сумма сделки,

— количество дней в процентном периоде

— количество дней в процентном периоде  ,

,

— финансовая база валюты в соответствии с конвенцией и

— финансовая база валюты в соответствии с конвенцией и

— фактор дисконтирования.

— фактор дисконтирования.

Также и стоимость плавающей ноги свопа рассчитывается на основании текущей стоимости плавающих процентных платежей, определенных в момент заключения сделки. Однако, только в начале свопа известны только величины будущих процентных платежей по фиксированной ноге, в то время как форвардные процентные ставки используются для примерного расчета процентных ставок по плавающей ноге.

Каждый плавающий процентный платеж рассчитывается на основании форвардных процентных ставок для соответствующих дат платежей. Использование этих ставок дает серии процентных платежей. Каждый поток дисконтируется с использованием zero-coupon ставки. Также используются данные кривой ставок, доступных на рынке. Zero-coupon ставки используются потому, что эти ставки описываются беспроцентные облигации, порождающие только один денежный поток — как и в нашем случае расчета. Таким образом, процентный своп рассматривается как серия бескупонных облигаций.

В результате стоимость плавающей ноги свопа рассчитывается следующим образом:

где

— количество процентных плавающих платежей,

— количество процентных плавающих платежей,

— форвардная процентная ставка,

— форвардная процентная ставка,

— номинальная сумма сделки,

— номинальная сумма сделки,

— количество дней в процентном периоде

— количество дней в процентном периоде  ,

,

— финансовая база валюты в соответствии с конвенцией и

— финансовая база валюты в соответствии с конвенцией и

— фактор дисконтирования. Фактор дисконтирования всегда начинается с 1.

— фактор дисконтирования. Фактор дисконтирования всегда начинается с 1.

Фактор рассчитывается следующим образом:

.

.

Фиксированная ставка, котируемая по сделке своп — ставка, которая дает текущую стоимость фиксированных денежных потоков равную текущей стоимости плавающих процентных потоков, рассчитанную по форвардным процентным ставкам, действующим на дату расчета:

В момент заключения сделки, ни одна из сторон договора не имеет преимуществ по стоимости ног свопа, то есть:

Таким образом, в момент заключения сделки не происходит каких-либо платежей между сторонами.

В течение жизни сделки таже техника ценообразования используется для оценки стоимости свопа, но так как с течением времени форвардные ставки изменяются, текущая стоимость ( ) плавающей ноги свопа будет отличаться от неизменной фиксированной ноги.

) плавающей ноги свопа будет отличаться от неизменной фиксированной ноги.

Следовательно, своп станет обязательством одной стороны и требованием другой — в зависимости от направления изменения процентных ставок.

Риски

Позиция по процентному свопу содержит процентные и кредитные риски для сторон договора.

- Процентный риск возникает из возможности изменения рыночных процентных ставок. В сделке

сторона, платящая плавающую ставку выигрывает от падения рыночных ставок. (Сторона, платящая фиксированную ставку имеет процентных риск, аналогичный процентному риску длинной позиции облигации с фиксированным купоном)

сторона, платящая плавающую ставку выигрывает от падения рыночных ставок. (Сторона, платящая фиксированную ставку имеет процентных риск, аналогичный процентному риску длинной позиции облигации с фиксированным купоном)

См. также

- Кредитный дефолтный своп

- Валютный своп

- Свопцион

- Соглашение о будущей процентной ставке (FRA)

- Экзотические свопы

Литература

- Джон К. Халл. Опционы, фьючерсы и другие производные финансовые инструменты = Options, Futures and Other Derivatives. — 6-е изд. — М.: «Вильямс», 2007. — С. 1056. — ISBN 0-13-149908-4