CAPM | это... Что такое CAPM? (original) (raw)

Capital Asset Pricing Model, CAPM (досл. с англ. модель ценообразования активов) — модель оценки финансовых активов. Модель используется для того, чтобы определить требуемый уровень доходности актива, который предполагается добавить к уже существующему хорошо диверсифицированному портфелю с учётом рыночного риска этого актива.

Термин

В сокращённом виде может произноситься как ка́п-э́м (с небольшой паузой), капэ́м(без паузы), но чаще всего произносится СиЭйПиЭм[1]. В русскоязычной литературе встречается также аббревиатура МОДА, то есть «модель оценки долгосрочных активов».

Формула

Теория оценки акций предполагает, что премия за риск растёт пропорционально β акции или инвестиционного портфеля.

Модель оценки долгосрочных активов имеет следующий вид:

где:

Бета-коэффициент акции является мерой рыночного риска акции, показывая изменчивость доходности акции к доходности на рынке в среднем (применяется для оценки риска вложений в ценные бумаги).

За безрисковую ставку дохода на американском и международном рынках принято брать ценные бумаги, выпущеные американским правительством (T-bills). В некоторых случаях также принимают ставки по ценным бумагам Великобритании. С недавних пор идет обсуждение того, является ли любой доход по проценту безрисковым на самом деле[2].

История

Модель была разработана Джеком Трейнером (1961, 1962)[3], Уильямом Шарпом (1964), Джоном Литнером (1965а, б) и Яном Моссином (1966) в 60-х годах независимо друг от друга[источник не указан 153 дня]. Модель строится на теории портфельного выбора Гарри Марковица.

Постановка проблемы

Предмет портфельной теории — прибыльность и риски по ценным бумагам. При этом, доходность вытекает непосредственно из курса акции. CAPM в этом ключе идёт немного дальше и исследует рыночное равновесие, равновесные рыночные курсы, которые устанавливаются, если все участники рынка выстраивают эффективные портфели ценных бумаг в полном соответствии с портфельной теорией.

Ценообразование для одной ценной бумаги оказывает влияние на ценообразование другой ценной бумаги. Равновесные цены должны в таком случае достигаться синхронно и автоматически.

Равновесные цены важны для определения надбавки за риск:

- При оценке предприятия они служат для определения капитальных затрат. Посредством определения рыночной цены через риск достигается объективность.

- Риск-менеджмент посредством равновесных цен позволяет оценить фонды акций. При этом встречается изречение о измеримости добавочного риска основываясь на средней добавочной доходности.

Построение модели

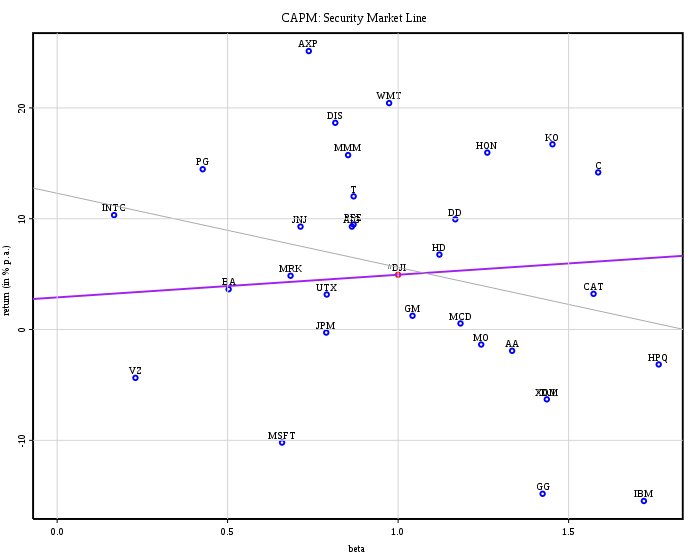

Рынок представлен индексом Доу-Джонса, где рассмотрены месячные данные с января 2004 года по ноябрь 2006 года, процентная ставка была взята константой 2,9 %. Линия регрессии представлена серой линией, SML — сиреневой.

Предварительный этап CAPM — модель линии рынка капитала Kapitalmarktlinie (KML, engl. Capital Market Line, CML), в то время как модель линии рынка ценных бумаг Wertpapiermarktlinie (WML, engl. Security Market Line, SML) представляет собой самостоятельную модель. CAPM строится на тех же предпосылках, что и портфельная теория. Сюда же можно отнести сильно упрощенные допущения абсолютного рынка vollkommenen Kapitalmarkts.

Из этого допущения следует, что все без исключения инвесторы образуют на основе портфельной теории один, в одинаковой степени сложный портфель ценных бумаг. В этом, так называемом, рыночном портфеле, Marktportfolio, все находящиеся в обороте ценные бумаги существуют в отношении к их рыночной стоимости. (Допущение равновесного состояния означает: если были бы были даны не эффективные по μ и σ ценные бумаги, они были бы проданы и/или обменены на эффективные с этой точки зрения бумаги. В результате изменилась бы их цена, а значит и ожидаемая доходность до μ' эффективного, следовательно установилось бы равновесие.)

См. также

- Портфельный анализ

Примечания

- ↑ Capital Market Theory: Is It Relevant to Practitioners? (англ.) (Проверено 28 марта 2009)

- ↑ No such thing as risk free

- ↑ SSRN-The Treynor Capital Asset Pricing Model by Craig French